Блог им. StopHamster |📈📉Доллар в январе продолжает находится в боковике.

- 26 января 2024, 16:29

- |

👉После резкого укрепления в первый торговый день 2024 года, индекс доллара DXY стабилизировался в рамках узкого торгового коридора и находился там 9 торговых дней.

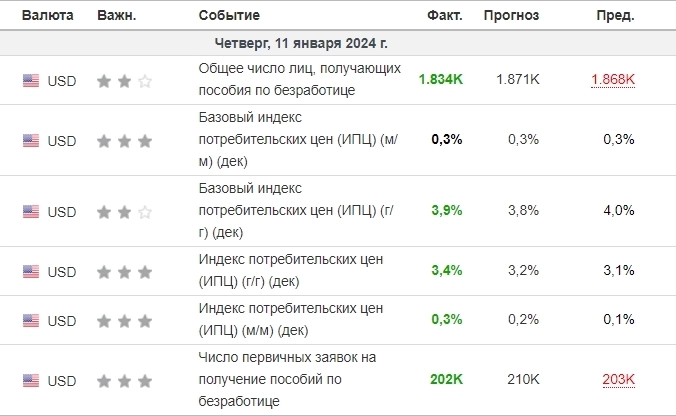

👆🏻Затем мы получили резкое укрепление в рамках 1 торгового дня, что произошло после выхода данных по ИПЦ, которые оказались выше ожиданий. При этом многие аналитики уверяли нас в том, что вышедшие данные по инфляции не стоит брать во внимание как тренд и стоит дождаться других экономических показателей, а так же дождаться как минимум данных по ИПЦ за январь и февраль. Несмотря на это курс доллара укрепился, а ожидания снижения ставки ФРС в марте по данным CME FedWatch Tool снизились с 62,7% до 48,1%.

👉Ну и сейчас рынок снова встал в узком коридоре с 17 января, который длится уже 8 торговых дней.

👆🏻Сегодня будут опубликованы данные по индексу расходов на личное потребление. Данный экономический индикатор для ФРС является важным показателем. Ожидания аналитиков достаточно позитивные, рынок ожидает прирост +0,2% по итогам декабря и сохранение темпов в +2,6% в годовом исчислении.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. StopHamster |📊Индекс доллара DXY застыл на месте. Разберемся чего ждут трейдеры. Фундаментальный и технический анализ индекса доллара DXY.

- 15 января 2024, 15:30

- |

👉В США сегодня отмечают День Мартина Лютера Кинга, рынки закрыты.

👉Для справки: Мартин Лютер Кинг был борцом за права афроамериканцев в США и был убит при поддержке очередной демонстрации по поводу прав чернокожих рабочих в США в 1968 году.

👉Соответственно, сегодня торги будут проходить в режиме выходного дня. Об особенностях таких торгов писал в своем телеграмм-канале.

👉После вышедшего на прошлой неделе отчета по ИПЦ в США, который оказался выше ожидаемого, успел высказаться только один чиновник — Лоретта Местер. Она заявила, что март — слишком ранний период для снижения ставки. Необходимо увидеть больше доказательств снижения инфляции. Так же она отметила, что последние данные по инфляции не указывают на то, что прогресс в снижении инфляции застопорился — неожиданно позитивный взгляд на очередной скачек цен. Инструмент CME FedWatch Tool продолжает указывать не вероятность снижения ставки в январе в 4,7% (что аналогично показателю до публикации отчета по ИПЦ). В тоже время ожидания первого понижения ставки в марте выросли и на данный момент составляют 70% против 62,7% до публикации данных ИПЦ. В целом, сейчас рынок считает, что начиная с марта ФРС будет снижать ставку на 0.25% на каждом заседании, опустив ее тем самым на 1.75% с 5.50% до 3.75% к концу 2024 года.

( Читать дальше )

Блог им. StopHamster |🔼Инфляция в США в декабре оказалась выше ожиданий. Фундаментальный и технический анализ индекса доллара DXY.

- 11 января 2024, 17:17

- |

👉Не смотря на снижение цены на нефть, категория «энергия» в прошлом месяце вышла в плюс, причем сразу на +0,4%. Последние 2 месяца при этом сильно растет цена на электричество (+1,4% в ноябре и +1,3% в декабре).

👉Рост цен в услугах никак не хочет останавливаться и снова демонстрирует прирост +0,4% м/м.

( Читать дальше )

Блог им. StopHamster |👨🏻💻Глобальный анализ индекса доллара DXY и повод для размышлений о том, что нас ждет в 2024 году.

- 29 декабря 2023, 16:44

- |

👆🏻Интересную картину заметил в динамике индекса доллара DXY.

👉Текущий год, как я писал выше, доллар закрывает красной свечей, т.е. снижением по итогам года. С 2009 года у нас не наблюдалось ни одной ситуации, когда индекс доллара снижался 2 года подряд.

👉Но если сопоставить динамику индекса DXY с графиком изменения ключевой ставки ФРС, то можно увидеть закономерность, что в каждый год, когда индекс доллара по итогам года закрывался снижением и при этом в этом году был достигнут пик в цикле повышения ставки ФРС, то следующий год для доллара США был так же негативным.

👆🏻Кроме этого, каждый такой период был началом рецессии и кризиса в США:

●1973 год — Нефтяной кризис (Нефтяное эмбарго)

●1994 год — Кризис на рынке облигаций (Великая резня облигаций)

●2006 год — Финансовый кризис 2007 — 2008 (Ипотечный кризис)

⁉️Остается только гадать, что нас может ожидать в 2024 году — очередной коллапс финансовой системы и экономики или же статистика не сработает в первые с развала Бреттон-Вудской системы в 1971 году?

( Читать дальше )

Блог им. StopHamster |📉Доллар продолжает снижаться к основной корзине валют. Технический и фундаментальный анализ индекса доллара DXY.

- 27 ноября 2023, 17:30

- |

От локальных максимумов 3 октября этого года индекс доллара DXY снизился уже на 3,9% на фоне роста безработицы, снижения прироста новых рабочих мест, снижения инфляции и так же снижения розничных продаж и деловой активности. Теперь рынок не верит в дальнейшее ужесточение ДКП со стороны ФРС и на данный момент оценивает вероятность паузы в декабре и январе более 90%, а так же закладывает выше 50% вероятность снижения ставки уже в мае следующего года. Вместе со снижением индекса доллара снижается и доходность трежерис, так 10-летние облигации на данный момент предлагаются с доходностью 4,449% против локального максимума в 5,01% на 23 октября. Падение доходности происходит по всей кривой: например, 2-х летние облигации сейчас торгуются с доходностью 4,925% против пиковых ставок в 5,25% на 19 октября.

От локальных максимумов 3 октября этого года индекс доллара DXY снизился уже на 3,9% на фоне роста безработицы, снижения прироста новых рабочих мест, снижения инфляции и так же снижения розничных продаж и деловой активности. Теперь рынок не верит в дальнейшее ужесточение ДКП со стороны ФРС и на данный момент оценивает вероятность паузы в декабре и январе более 90%, а так же закладывает выше 50% вероятность снижения ставки уже в мае следующего года. Вместе со снижением индекса доллара снижается и доходность трежерис, так 10-летние облигации на данный момент предлагаются с доходностью 4,449% против локального максимума в 5,01% на 23 октября. Падение доходности происходит по всей кривой: например, 2-х летние облигации сейчас торгуются с доходностью 4,925% против пиковых ставок в 5,25% на 19 октября.( Читать дальше )

Блог им. StopHamster |📈DXY показал признаки разворота. Фундаментальный и технический анализ индекса доллара DXY.

- 22 ноября 2023, 17:30

- |

👉USD на данный момент укрепляется ко всем валютам. Первый импульс на укрепление произошел после вчерашней публикации протоколов FOMC. Из него следует, что все члены ФРС согласны, что нужно осторожно продолжать текущую ДКП. Так же все члены ФРС согласны, что нужно поддерживать ставку на текущем уровне 5.25%-5.50%, но и все члены ФРС согласны, будет уместным повысить ставку, если понадобится. Дальнейшее решение по ставке будет приниматься исходя из поступающих данных. Следующий импульс на укрепление USD произошел после публикации данных по первичным заявкам на пособие по безработице, которые оказались на минимальных отметках за последний месяц и свидетельствуют, что рынок труда не продолжает тренд на охлаждение, по крайней мере за прошлую неделю. Чуть позже будут опубликованы данные по ожидаемой инфляции от Мичиганского университета. Прогноз аналитиков указывает на вероятный рост показателя, что так же может оказать поддержку USD. Инструмент CME FedWatch Tool за последние сутки изменил ожидания в пользу повышения ставки в декабре до 5% против 0% на вчера, вероятность повышения ставки в январе при этом не изменилась и оценивается в 2,1%.

( Читать дальше )

Блог им. StopHamster |📉Доллар США продолжает слабеть на открытии рынка в понедельник. Фундаментальный и технический анализ индекса доллара DXY.

- 20 ноября 2023, 17:08

- |

👉Индекс доллара DXY в ноябре упал уже на 3,3%. Ослабление USD ускорилось после позитивного отчета по ИПЦ в США, а так же некоторых негативных сдвигов в еженедельном отчете по заявкам на пособие по безработице. Данные показатели привели к полной уверенности рынка в том, что ФРС достигла пика ставки и дальше нас ждет только «мягкая посадка» и переход к циклу смягчения ДКП.

👉Цены на нефть так же продолжают находиться в нисходящем тренде и сейчас находятся на отметках июля-августа этого года, что будет и дальше позитивно сказываться на инфляционном давлении.

👆🏻В тоже время члены ФРС не особо впечатлены результатами, так как цены на услуги продолжают расти и указывают на стабилизацию роста цен вблизи 4% — а это все-таки в 2 раза выше целевой отметки. Завтра будут опубликованы протоколы FOMC, из которых станет более понятно соотношение позиций голосующих членов ФРС, а так же детали достигнутых на прошлой встрече договоренностей. Если данные укажут на то, что шансы на повышение ставки на прошлом заседании все-таки были, то это может оказать поддержку USD.

( Читать дальше )

Блог им. StopHamster |📊Инфляция в США - все ли так отлично⁉️ Анализ отчета по ИПЦ в США и индекса доллара DXY

- 15 ноября 2023, 17:50

- |

👉Вчера был опубликован отчет по ИПЦ в США за октябрь. По итогам прошлого месяца цены не показали роста (0% м/м), в годовом исчислении инфляция снизилась с 3,7% до 3,2%, что оказалось лучше ожиданий в +0,1% м/м и +3,3% г/г.

👉Базовый ИПЦ (без учета цен на энергию и продукты питания) по итогам октября вырос на +0,2%, в годовом исчислении показатель упал с +4,1% до +4%, что так же оказалось лучше ожиданий в +0,3% и +4,1% соответственно.

👆🏻Рынок отреагировал на это сильным позитивом: индекс S&P500 вырос более 2%, золото прибавило более 1,5%, а индекс доллара снизился на 1,44%, что стало самым сильным однодневным падением DXY в 2023 году.

👉Средний прирост ИПЦ в 2023 году составляет +0,29%, что указывает на динамику в +3,48% годовых. При этом средний прирост ИПЦ за последние 3 месяца составляет +0,333%, что уже указывает на годовые темпы в +4%. Как мы видим, несмотря на самый низкий месячный показатель в 2023 году, средние темпы ИПЦ все еще не указывают на достижение целевых показателей при сохранении текущей тенденции ни за 10, ни за 3 месяца.

( Читать дальше )

Блог им. StopHamster |📈📉Индекс доллара DXY пытается развернуться. Фундаментальный и технический анализ доллара.

- 09 ноября 2023, 17:21

- |

👉После резкого ослабления доллара в первые 3 торговых дня ноября, цена отыграла уже более трети своего падения. При этом фондовый и долговой рынки продолжают свой рост. Тот факт, что мы видим некоторое укрепление USD на фоне роста трежерис и роста фондового рынка, указывает на повышенный спрос на доллар для покупки активов — т.е. рынок больше не верит в дальнейшее повышение ставки. К такому выводу так же пришли в Reuters после опроса аналитиков. В тоже время чиновники из ФРС указывают на вероятность дальнейшего повышения, что так же оказывало поддержку доллару. Сегодня вышли данные по рынку труда США. Число первичных заявок по безработице оказалось выше ожиданий, но ниже предыдущего значения. Так же выше ожиданий выросло общее число получающих пособие. Эти данные можно назвать нейтральными, но после публикации USD продемонстрировал некоторую слабость. Впереди нас ждет выступление чиновника ФРС Бостика, а так же главы ФРС Пауэлла. Посмотрим, выскажутся ли они по поводу ДКП.

👉Соотношение покупателей и продавцов в паре EURUSD (вес 52% в DXY) имеет паритет: 50,1% покупателей и 49,9% продавцов, что указывает на неопределенность рынка.

( Читать дальше )

Блог им. StopHamster |📊Безработица в США выросла по итогам октября. Фундаментальный и технический анализ индекса доллара DXY.

- 03 ноября 2023, 15:58

- |

👉Недавно были опубликованы данные по рынку труда в США, которые оказались хуже ожиданий. Уровень безработицы показал рост с 3,8% до 3,9% (выше ожиданий в 3,8%), средняя почасовая зар. плата выросла на 0,2% (ниже ожиданий в +0,3%) и изменение числа занятых вне с/х показало прирост +150 тыс. мест (ниже ожиданий в 180 тыс. и минимальное значение с февраля 2021 года). При этом эти данные для рынка являются очень позитивными, так как теперь рынок уверен, что экономика начинает охлаждаться при текущих уровнях ставки и ФРС больше не требуется ужесточать ДКП. Согласно инструменту CME FedWatch Tool, вероятность повышения ставки в декабре снизилась с 19,6% до 15% сразу после выхода этих данных.

👉Соотношение покупателей и продавцов в паре EURUSD (вес 52% в DXY) имеет небольшой перевес последних: 45,9% покупателей против 54,1% продавцов, что указывает на вероятность продолжения ослабления DXY.

👉Технически, цена в данный момент тестирует на прочность уровень поддержки в диапазоне 104.95 — 105.65 и уже преодолевает 50-дневную скользящую среднюю. Если уровень 104.95 — 105.65 будет пробит по итогам торгового дня и недели, то открывается дорога к снижению к следующей поддержке в диапазоне 104.25 — 104.35. Если же уровень устоит, то можно ожидать коррекции до отметок в диапазоне 106.10 — 106.40.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс